2022年4月19日、相続税をめぐる訴訟について最高裁判決が出ました。

この判決は、過度な不動産節税に対して警鐘を鳴らす意味が大きい判決として、多くの関係者に衝撃を与えるものとなりました。

今回の記事では、その裁判の概要と今後の不動産投資・相続税対策などに与える影響について、

租税訴訟に詳しい、山下貴税理士監修のもと解説していきます。

いまさら聞けない!

アパート経営の疑問を解消

自己資金、利益、空室対策…

アパート経営によくある不安と解決策をまとめました。

今なら無料で、メールにてお届けします。

裁判の概要

被相続人の男性は2012年に94歳で亡くなりました。

法定相続人は妻・子4名(孫養子1名含む)の計5名です。

被相続人は亡くなる約3年半前から、東京都・神奈川県にそれぞれ1棟ずつ、高額賃貸マンションを購入しました。

購入にあたっての財源は主に銀行からの融資で、総額約10億円の借入を行いました。

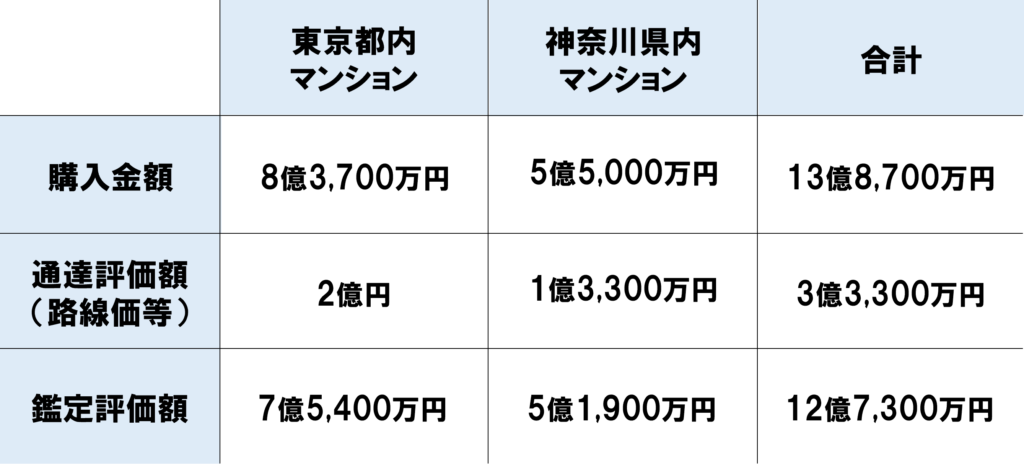

相続税申告のために路線価や固定資産税評価に基づいて算出した相続税評価額は、2棟で合計約3.3億円。購入費用の約13.9億円に比べ、約10億円の評価差額です。

算出したこの評価額に基づいて、2013年3月に“相続税0円”と申告しました。

ところが、申告から約3年後の2016年4月に、税務署より約3億円の課税処分が下されました。

税務署側の鑑定評価額は、東京都内のマンションが約7.5億円、神奈川県内のマンションが約5.2億円、合計12.7億円というもので、両者が算出した金額が大きく乖離する結果となりました。

それぞれのマンション購入金額、相続税申告の際の通達評価額(路線価等)、および税務署側の鑑定評価額は以下の表のとおりです。

相続人側はこの処分を不服として課税処分の取り消しを求めて提訴していましたが、裁判所は一、二審と「路線価等に基づく相続財産の評価は不適切である」として国税側の主張を支持し、2022年4月に最高裁は鑑定評価額を支持し、税務署の処分は“適法”として相続人の上告を棄却。相続人側の敗訴が確定しました。

裁判の争点――鑑定評価額を認めた“合理的な理由”

相続財産については、相続税法22条において、「相続等により取得した財産の価額を当該財産の取得の時における時価で評価する」と規定されています。

しかし、不動産の「時価」を評価するのは難しいもので、どのようにして「時価」を求めるか、という点には特に規定はありません。

そこで、国税庁は“財産評価基本通達”で、「路線価方式」などの画一的な算定基準をマニュアルとして定め、すべての相続財産への適用を事実上強制しています。

ただし評価通達6項には、「この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。」という例外規定もあります。

これは納税者側が通達に基づいて評価をしたが、その評価に著しく不適当と認めるべき“特別の事情”がある場合には、課税庁が通達によらず個別評価を行うという規定です。

しかし、この評価通達6項における”特別の事情“とは何か、という点においては具体的な記載がありません。

今回の訴訟では、どのような場合に“特別の事情”があるといえるのか、通達評価額(路線価等)と鑑定評価額の乖離は“特別の事情”といえるのか、などが争点となりました。

これに対し、最高裁は下記の考え方を示して納税者敗訴の結論を導きました。

最高裁が示した結論

➀ 評価通達は国会で国民の代表が作った法律ではなく課税庁内で作ったルールにすぎないから、これが国民に対し直接の法的根拠を有するとはいえない。

② そうすると、問題は本件鑑定評価額が相続税法22条の「時価」として妥当といえるか否かであって、それが「時価」として妥当というのであれば、その評価額が通達評価額を上回るとしても違法とはならない。

③ 本件鑑定評価額は、相続税法22条の「時価」として妥当である。

④ ➀から③の理路だけでみると、本件課税処分は適法ということで終わりなのだが、他方で、評価通達が事実上すべての相続財産に強制適用されているという“公知の事実”を無視するわけにはいかない。

⑤ すなわち、課税庁が自分で作った評価基準を納税者全員に適用しながら、それを一部の納税者についてだけ反故にすることは筋違いであり、合理的な理由がない限り、租税法の一般原則たる“平等原則”に反し、許されないというべきである。

⑥ そこで、上記の“合理的な理由”の有無をどうみるかが問題となるところ、少なくとも通達による評価を貫くことがかえって実質的な租税負担の公平に反するというべき事情がある場合には“合理的な理由”があるということができる。

⑦ この点、通達評価額と鑑定評価額に大きな乖離があることをもって、上記事情があるということはできない。

⑧ 本件では、評価額の乖離の問題を抜きにしても、相続税負担の軽減をも意図して多額の借入れによって不動産を購入するというスキーム全体をみると、上記事情があるものということができる。

⑨ したがって、本件において課税庁が通達評価額を反故にして鑑定評価額に基づいて課税処分を行ったことには“合理的な理由”があり“平等原則”に違反するものではないから、本件課税処分は適法である。

本件において“合理的な理由”の有無を判断するにあたっては、相続税負担の軽減の意図が明白であったことと、資金の大部分を銀行からの借り入れで賄ってマンションを一棟買いしたことが重視されました。

特に、多額の借り入れを行うために通常では考えられない規模の人的・物的担保を提供したことが大きいと思われます。

問題点と今後の不動産投資への影響――長期的な利回りが目的であることが重要

相続税対策のために不動産を購入し、借り入れを行う人は多くいるかと思います。

その対策が、同程度の財産状況にある人がよく行うようなものであれば特に問題ありません。

問題になるのは、大まかにいえば相応の利回りが見込めず客観的に不動産投資として成立しないものです。

すなわち、その不動産投資に相応の利回りが十分見込めるのであれば、課税庁によって否認されるリスクは低いと思われます。

例えば、不動産収入から借入利息や諸経費を差し引くと、たとえ満室が続いたとしても永久に黒字にならないような物件を買う投資家は通常いません。

しかし、この物件を買うことで圧縮できる相続税額が、想定される赤字の累積額を大きく上回るからあえて購入しようというのであれば、きわめて危険です。

要は、不動産購入・借り入れによって圧縮される税金を金融機関や不動産業者、納税者で山分けするような仕組みは許されないということです。

不動産節税での注意点は、相続税を減らす効果を除いても、客観的に経済合理性のある不動産投資として成立しているかが重要です。そうであれば、通達評価額(路線価等)と鑑定評価額に大きな差があっても否認される可能性は低いと考えられます。

また、その不動産投資が被相続人の子や孫の代まで長期的に相応の利回りが得られる根拠を有するものであれば、実行時に被相続人が高齢であっても特に気にする必要はないと考えられます。

ただし、通達評価額(路線価等)を鑑定評価額が大きく上回る不動産は一般的に値下がりリスクが高く、こうしたリスクが高い物件では、経済合理性の立証が難しくなることに注意が必要です。

今回の事案については、不動産購入の目的が明らかに利回りではなく“露骨な”相続税対策であり、富裕層が約6億円もの財産を普通は行わない、又は行えないスキームを用いて圧縮しその税額を0円としたことが、公平性の観点から見過ごすことができないレベルである、つまり「過度な節税である」と問題視されたことになります。

今後、特に高齢者の方が相続税の軽減を考慮しつつ不動産投資を行う場合には、客観的に経済合理性のある不動産投資として成立しているか、事前にしっかり検討し、慎重な判断が必要になると思われます。

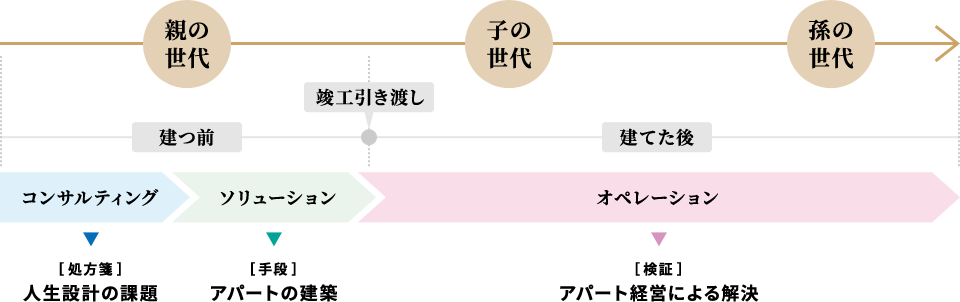

セレコーポレーションの企業理念は、「子どもたちの 子どもたちの 子どもたちへ」です。

アパートはオーナー様だけではなく、子や孫にまで受け継がれていく資産であることを想定し、「アパート経営の専門店」として、設計から建設、管理まで、ワンストップでサポートしています。

100年先まで続くアパート経営。セレはオーナー様とご家族の大切な資産を守り、寄り添い、育み、高めていきます。

土地活用、相続税対策、アパート建築等をお考えの方はセレコーポレーションまでお気軽にご相談ください!

監修=山下貴(山下貴税理士事務所 所長)

いまさら聞けない!

アパート経営の疑問を解消

自己資金、利益、空室対策…

アパート経営によくある不安と解決策をまとめました。

今なら無料で、メールにてお届けします。

< この記事の監修者 >

陣内 光成

株式会社セレ コーポレーション

執行役員

2002年、株式会社セレ コーポレーションに入社し、営業として多くのお客さまの相続対策・アパート経営に関与。2007年からは個人で新築アパートの経営を開始し、現在は4棟60室のアパートを保有。実体験に基づいた視点から、アパート経営における収支計画やリスク管理、長期的な資産形成について知見を有する。宅地建物取引士、賃貸不動産経営管理士、AFPの資格を保有。